クレジットカードの支払いには「一括」「ボーナス払い」「分割払い」「リボ払い」など支払い方法にいろいろ種類があります。

通常、リボ払いは支払い時や、後からリボなど、支払いが厳しいなと思ったときに、支払い方法を変更する選択肢の一つとなります。

現在、各クレジットカード会社から、「リボ払い専用のクレジットカード」が発行されています。

🙂 キャッシュレス化の流れにも乗りたいけど、毎月の支払いが厳しくクレジットカード作成をあきらめている方にはリボ払い専用のクレジットカードをおすすめします。

リボ払い専用クレジットカードですので、支払い時に「一括払いで」と言っても勝手にリボ払いとなります!

リボ払いなので、毎月無理なく返済することが可能となりますよ!

ただし、注意は必要です!リボ払いは毎月の支払いが無理なくできるため、ついつい使いすぎてしまうことがあります。

支払い残高をきちんと把握したうえで利用できれば、通常のクレジットカードと比べるとポイント付与率が高いものが多かったり、年会費が無料で旅行傷害保険が付帯しているカードもありますよ!

この記事ではおすすめのリボ払い専用クレジットカードの特徴や審査申込み基準を解説しています。

2023年現在の情報になり、お申込みの際はご自身でご判断ください。

※本ページにはPRが含まれます。

すぐわかる!JCBのリボ払い専用 JCB CARD Rの特徴

JCBから2018年9月3日に「JCB CARD R」という新しいクレジットカードの募集が開始されました。

通常、利用額200円に対して1ポイント付与されるポイントが、JCB CARD Rは4倍になるうえに、年会費は無料で海外旅行傷害保険が最高2,000万円、ショッピングガード保険が最高100万円もついています!

家族カードも年会費無料で、生計を同一にする配偶者・親・子供(高校生を除く18歳以上)の方であれば枚数制限なく発行することができます。

ETCカードも年会費無料で発行でき、ETCを利用した場合でもポイントが貯まるので通勤などで高速道路を利用している方はポイントがどんどん貯まりますよ!

毎月の支払いは無理なく返済する「ゆとりコース」と、毎月しっかり返済する「標準コース」の2種類が用意されています。

JCB CARD Rの審査申込み基準は?

JCB CARD Rの気になる審査申込み基準は「18歳以上で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上で学生の方。」となっています。

専業主婦や学生もOKです。専業主婦の方の場合は、年収欄に配偶者の方の年収を記入して大丈夫です。

クレジットカードが作りにくいと言われている職業の方も、自宅勤務の方も、アパート等の家賃収入で生計を立てている方も、是非、申し込みに挑戦してみてください。

カードが作れたら支払いをきちんと行っていけば、支払い実績が付いて、より高ランクのクレジットカードを作る際に有利になりますよ!

- 18歳以上の方(高校生は除く)

- 専業主婦や学生もOK!

- 他のクレジットやローンで延滞がない方

毎月の支払いは?

JCB CARD Rはリボ払い専用のクレジットカードとなるので支払い時にいくら「1回払いで」と言っても、勝手にリボ払いとなります。

気になる毎月の支払額は、利用残高に応じて自動で設定されます。

毎月の支払いを無理なく返済する「ゆとりコース」、月々しっかり返済する「標準コース」の二種類が用意されています。

初回は自動的に「ゆとりコース」となっているため、必要であれば入会後に会員サイトのMyJCBで「標準コース」に変更するようにしてください。

| 利用残高 | ゆとりコース | 標準コース |

| 10万円以下 | 5千円 | 1万円 |

| 10万円超 50万円以下 |

1万円 | 10万円超10万円ごとに1万円加算 |

| 50万円超 100万円以下 |

1万5千円 | |

| 100万円超 | 2万円 |

上記の支払額に手数料が加算された金額が、毎月引き落としされることになります。

例えば、ショッピング利用代金残高が10万円で、「ゆとりコース」の場合であれば毎月の支払いは5,000円+手数料となり、返済回数20回、返済総額112,898円となります。

「標準コース」の場合は、毎月の支払いは10,000円+手数料となり、返済回数10回、返済総額106,644円となります。

手数料分を余分に支払うことになるため、支払いに少し余裕がある方は「標準コース」を選択されることをおすすめいたします。

年会費無料で海外旅行傷害保険が最高2,000万円

JCB CARD Rは、年会費無料にも関わらず海外旅行傷害保険が最高2,000万円も付帯しています。

この保険は旅行代金をJCB CARD Rで支払った場合のみに適応される利用付帯となっています。

🙂 クレジットカード付帯する旅行傷害保険について詳しくは次の記事で解説していますので参考にしてみてくださいね!

海外ショッピングガード保険は年間最高100万円補償!

せっかく購入したものが、破損、盗難、火災などの事故で壊れたときに、適用できる保険となります。

海外でJCB CARD R決済したものであれば、自己負担額10,000円で100万円まで補償してくれます。

なので、修理代が10,000円以上かかりそうなものを購入する時は、必ずJCB CARD Rを利用することをオススメします!

ショッピングガード保険とは、動産総合保険となり、各クレジットカード会社によって、対象外となる物が若干異なります。購入して200日間以内の偶然な事故によって損害を被った場合に最高100万円まで補償してくれます。

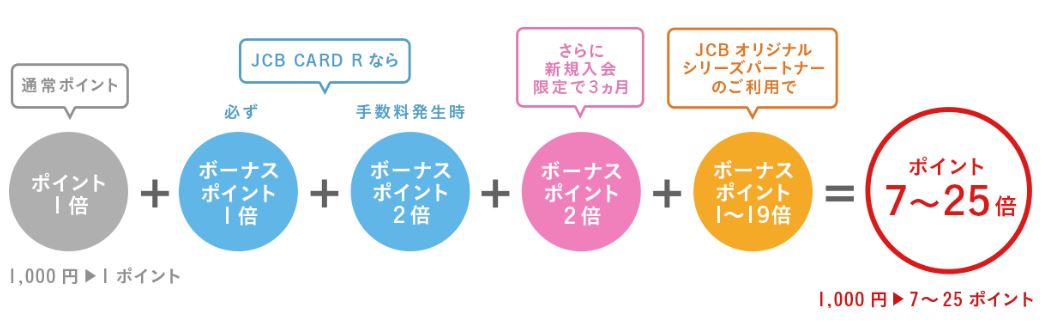

Oki Dokiポイントが4倍!最大25倍!

JCBのクレジットカードは、通常200円に対して1ポイント、Oki Dokiポイントとして貯めることができます。

JCB CARD Rの場合、通常ポイントにボーナスポイント1倍、リボ払い手数料発生した場合はボーナスポイント2倍をもらうことできます!

なので、リボ払い手数料が発生すると、ポイントが4倍ということになります。

支払い金額確定後に全額繰上返済(まとめ払い)をした場合など口座引き落とし日に「ショッピングリボ払い手数料」がない場合は、ポイント2倍となります。

JCB CARD Rのおすすめポイント!

ほかにも、おすすめのポイントがありますよ~

- 銀行・コンビニATMいつでも返済可能!

- 「JCB ORIGINAL SERIESパートナー」でセブン-イレブンではポイント3倍!Amazonでは2倍以上

- JCB CARD Rの還元率は最大2%

- Amazonへの支払いにOki Dokiポイントが利用可能

- 電子マネーはQUICPayが利用可能!ApplePayにも対応

- JCBのトラベルサポートが豊富!

- JCBプラザラウンジが利用できる

🙂 JCB CARD Rについて詳しくは次の記事で解説していますので参考にしてみてくださいね!

-

-

ポイント4倍!JCB CARD Rの特徴や審査申請基準を解説!

すぐわかる!アコムのリボ払い専用 ACマスターカードの特徴

最短で申込み当日に約30分で審査が完了するクレジットカードのACマスターカードは、三菱UFJフィナンシャル・グループを親会社にもつアコム株式会社が発行するリボ払い専用クレジットカードです。

三菱UFJフィナンシャル・グループが親会社ですので、以前の消費者金融のイメージとは全く違い大企業ですのでカードを利用するにもサポートがしっかりしているので安心感があります。

一般的なクレジットカードが申込みから手元に届くまで1ヶ月程度かかるものが多いなか、申込み当日中に手に入れることができる点が最大の特徴です。

また、審査が不安な方にはアコムホームページの3秒診断を利用することでカード発行が出来るかどうかの可能性をすぐに確認することができます。

もちろん、年会費も無料となります。

最短30分審査で即日発行可能!

💡 アコムACマスターカードは、「最短30分審査で即日発行可能」というクレジットカードです。

インターネットで申込み後に最短30分でアコムから審査結果の連絡がもらえます。その後アコムの近くの「自動契約機(むじんくん)」に行けば、その日のうちにカードを受け取ることができます。

🙂 「自動契約機(むじんくん)」は、21:00まで年中無休で受取ができるので、仕事帰りや土・日・祝日もカードの受取ができます。(年末年始を除く)

一般的なクレジットカードの発行は長ければ1ヶ月程度かかるので、すぐにカードが欲しい方にはうれしいサービスですね。

もちろん郵送での受取りもできるので時間に余裕がある方は郵送が便利ですよ!

私も実際にアコムACマスターカードを作ってみました。私の場合は、仕事中に作ったので申込みからカードを手に入れるまで1時間22分ほどかかってしまいましたが、これでもかなり早い記録ではないかと思います。

🙂 アコムACマスターカードを手に入れるまでの流れは次の記事に詳しく書いていますので、参考にしてみてくださいね!

審査申込み基準はパート・アルバイトもOK!

アコムACマスターカードの審査申込み基準は、「20歳~69歳までの安定した収入のある方なら、パート・アルバイトでも申込みOK」となっています。

残念ながら無職や専業主婦の方は申込みできませんが、少なくても収入がある方なら申込むことが出来ます。

もし、他のカードなどの借入れがあって審査が不安だなーという方は、申込み前にカード発行が可能かの目安がすぐに診断できる「3秒診断」が利用できます。

3秒診断の入力項目は下記の3項目のみ!カードが発行可能かの目安一瞬で診断してくれますよ。

- 年齢

- 年収(総支給額)

- カードローン他社借入金額

国際ブランドはマスターカード

アコムACマスターカードの国際ブランドは「Mastercard」です。

金属製のクレジットカードで有名なラグジュアリーカードや、長瀬智也さんのCMでお馴染みのオリコカードもMastercardブランドをメインのカードとして発行しています。

Mastercardの決まり文句は「お金で買えない価値がある、買えるものはマスターカードで」です。どっかで聞き覚えがありますね。

日本国内では三井住友カードが、VISAとMastercardを取り扱っている関係で、Mastercardを利用できる店舗はVISAとほぼ同じといわれているので、クレジットカードが利用できるところであれば、ほぼ利用可能です。

0.25%が自動的にキャッシュバック

一般的なクレジットカードは利用金額に応じてポイント還元されるケースがほとんどですが、アコムACマスターカードにはポイント還元はありません。

しかし、ポイントの代わりに利用金額の0.25%を手続きなしで自動的にキャッシュバックしてくれるので、常に0.25%割引でお買い物が出来ることになります。

例えば10万円のお買物の場合、実際に支払う金額は0.25%引きの99,750円になりますよ!

毎月必ず支払いのある公共料金や携帯電話料金も、もちろんキャッシュバックの対象なので、こういった固定費はACマスターカードで支払うのが現金より断然お得になります。

ポイントのように有効期限や、端数の切り捨てがないので以外にアコムACマスターカードはお得なんです。

支払い方法が多いから便利

アコムACマスターカードの利用代金は、一般的な銀行引き落とし以外にもコンビニのATMやアコムのATM・アコム店頭窓口での支払いなど、多くの支払い方法が用意されています。

銀行引き落としが都合が悪い場合に非常に助かるサービスです。

🙂 支払方法は次の中から選べますよ!

- コンビニエンスストアATM

- ショッピングセンターATM

- インターネット支払い

- 銀行振込

- 銀行引き落とし

- アコムATM

- アコム店頭窓口

リボ払い専用カードだけど1回払いも可能!

ACマスターカードは利用金額×カード契約時の一定の返済割合以上を支払うことになります。

例えば、アコムACマスターカードの契約時の、毎月の支払い割合が3.0%の場合はに10万円利用した場合は、10万円×3.0%=3,000円となり、毎月の支払い最低額は3,000円になります。

もちろん、支払い回数は長くなりますが、手元資金に余裕がない場合などには非常に助かる支払い方法になります。

また、手元資金に余裕がある月はリボ払いの支払い金額を多めに支払うことも自由にできるので手数料の節約もできます!

意外にも、アコムACマスターカードのリボ払いの金利手数料は他のクレジットカードより低くなっているので、リボ払いを検討している方はアコムACマスターカードがおすすめです。

| ACマスターカード | 10.0%~14.6% ※ショッピング枠ご利用時 |

| 楽天カード | 12.25%〜15% |

| ファミマTカード | 18.0% |

-

-

リボ払いって何?利率は?どんな支払い方法なのかを詳しく解説!損しないために知っておこう!

🙂 アコムACマスターカードについて詳しくは次の記事で解説していますので参考にしてみてくださいね!

すぐわかる!セディナカードJiyu!da!の特徴

セディナカードJiyu!da!は、自由に支払い方法を決めることができることもあり、クレジットカードの名前にも自由だ!=Jiyu!da!となっています。

入会時に支払いコースの金額を5,000円以上5,000円単位で決めることができます。基本的には、毎月その金額での支払いとなりますが、余裕がある場合は追加で支払うことも可能となります!

年会費、家族カード、ETCカードのどれもが無料となっています。

年会費無料で国内旅行傷害保険が利用付帯で最高1,000万円がついています。

セディナカードJiyu!da!の審査申込み基準は?

セディナカードJiyu!da!の審査申込み基準は「高校生を除く18歳以上で電話連絡が可能な方」の1文のみとなっています。電話連絡が可能であれば申込みを受け付けるということになります。

一般的なカードの場合は、安定した収入などの文言が入ることが多くなっていますが、セディナカードJiyu!da!にその基準はありません。

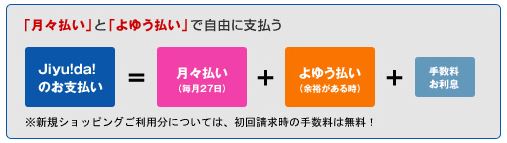

毎月の支払方法・金額を自由に選べる!

セディナカード Jiyu!da! なら、ショッピングご利用代金のお支払いは今までのカードのように「翌月1回払い」ではありません。

いつでもお好きなときに、お好きな金額を「よゆう払い」にてお支払いいただけます。 また、毎月のショッピングお支払い金額「月々払い」も自由に設定いただけます。

「月々払い」とは

ご入会時にお支払いコースの金額をご指定いただき、毎月27日に支払いいただきます。

ショッピングのお支払いコースはカード利用額の範囲内で、5,000円以上5,000円単位で変更ができます。※ご利用金額に応じて、手数料・お利息がかかります。

「よゆう払い」とは

余裕があるときにいつでもお好きな金額を、インターネットや銀行ATM等から自由に支払いいただけます。提携金融機関のインターネット口座をお持ちの方なら、24時間いつでもお支払いいただけます。

※ご利用金額に応じて、手数料・お利息がかかります。

お支払い方法が選べる!

コンビニ支払いまたは口座引き落とし

2つの方法でお支払いが可能です。ご入会時にご選択ください。

※「コンビニ支払い」を選択された場合、振込手数料はお客様負担となります。

安心して国内旅行を楽しめる!

死亡・後遺障害・入院・通院にも対応する最高1,000万円までの国内旅行傷害保険が利用付帯になっています。

※国内旅行費用をカードでお支払い時適用

🙂 セディナカードJiyu!da!について詳しくは次の記事で解説していますので参考にしてみてくださいね!

すぐわかる!三井住友カード RevoStyleの特徴

三井住友カードのリボ払い専用クレジットカードが三井住友カード RevoStyleといいます。

三井住友カード RevoStyleのお支払い方法は「マイ・ペイすリボ」が基本。

あらかじめご自身で設定した一定のお支払い金額を毎月支払う方法です。

ご希望により毎月のお支払い金額は増やしたり減らしたりすることができます。

さらに、年間100万円までのお買物安心保険がついているため、もしものアクシデントにも対応できます。

年会費は無料となり、リボ払い手数料の請求があれば、Vポイントが+0.5%還元!となります!

支払い金額を自由に選べる

三井住友カード RevoStyleのお支払い方法は「マイ・ペイすリボ」のみ。

「マイ・ペイすリボ」とは、あらかじめご指定いただいた毎月のお支払い金額を超えた分がリボ払いとなるお支払い方法です。

毎月のお支払いは、最低お支払い金額の5,000円から。

最低お支払い金額以上であれば「一部でも全額でも」ご都合に合わせてお支払いになれます。

※カード発行後も「マイ・ペイすリボ」の取り消しはできません。

おトクにポイントが貯まる

三井住友カードのポイントサービス 「Vポイント」は、ご利用金額の合計200円(含む消費税等)ごとに1ポイント貯まり、景品との交換や他社のポイントプログラムに移行することができます。

《ポイントのおトクな貯め方》

- ご利用代金のご請求月に、「リボ払い手数料」のご請求があれば、いつでもどこでもポイントが3倍

- 会員限定のポイントアップサイト「ポイントUPモール」を経由して、楽天市場、Amazon、Yahoo!ショッピング、ベルメゾンネットなどで、いつものネットショッピングをすればポイント還元率が+0.5~9.5%になります。

※2022年7月現在

※ポイント還元率は予告なく変更となる場合がございます。

お買物安心保険付き

三井住友カード RevoStyleにて購入された商品の破損・盗難による損害を補償します。

補償限度額/年間100万円まで(自己負担額:1事故につき3,000円)

対象期間/購入日および購入日の翌日から200日間間対象となる利用/海外利用、国内のリボ払い・分割払い(3回以上)利用

すぐわかる!Orico Card THE POINT UPtyの特徴

オリコのクレジットカードには「Orico Card THE POINT UPty」という、リボ払い専用カードがあります。

年会費無料にも関わらず、100円で1ポイントが貯まるうえに、なんと入会後6ヶ月は特別加算があり100円で2ポイント貯まります。

リボ払い専用カードとなるので、毎月の支払いは無理なく自由に設定することができます。

リボ払いの金額を大きく設定すれば実質1回払いのクレジットカードとして利用することもできます。

Orico Card THE POINT UPtyの国際ブランドは、MasterCardとなりMasterCard優待特典である「MasterCard Taste of Premium」が利用することができます。

また、コストコを利用される方であれば、現在コストコで使えるクレジットカードはMastercardだけですので便利ですよ!

Orico Card THE POINT UPtyの年会費は無料、家族カードの年会費も無料となっていて、配偶者・両親・18歳以上(高校生を除く)の子供であれば最大3枚まで発行することができます。

ETCカードも年会費無料で発行でき、ETCを利用した場合でもポイントが貯まるので通勤などで高速道路を利用している方はポイントがどんどん貯まります。

Orico Card THE POINT UPtyの審査申込み基準は?

Orico Card THE POINT UPtyの気になる審査申込み基準は「原則として年齢18歳以上の方(高校生は除く)」となっています。

専業主婦や学生もOKです。専業主婦の方の場合は、年収欄に配偶者の方の年収を記入して大丈夫です。

クレジットカードが作りにくいと言われている職業の方も、自宅勤務の方も、アパート等の家賃収入で生計を立てている方も、是非、申し込みに挑戦してみてください。

カードが作れたら支払いをきちんと行っていけば、支払い実績が付いて、より高ランクのクレジットカードを作る際に有利になりますよ!

- 18歳以上の方(高校生は除く)

- 専業主婦や学生もOK!

- 他のクレジットやローンで延滞がない方

公式サイト最大8,000ポイントプレゼント中!毎月の支払額を自由に設定できる「Orico Card THE POINT Upty」公式サイト

毎月の支払いは?

Orico Card THE POINT UPtyは、利用額に応じて毎月の最低返済額(ミニマムペイメント)が決まっており、その中であれば毎月の支払い金額を自分で決めることが出来ます。

| ショッピングの利用代金残高 | 毎月の返済金額 |

| 100,000円以下 | 3,000円 |

| 100,001円~200,000円 | 6,000円 |

| 200,001円~300,000円 | 9,000円 |

| 300,001円~500,000円 | 15,000円 |

| 500,001円~800,000円 | 24,000円 |

| 800,001円~1,000,000円 | 30,000円 |

ショッピング利用代金残高が10万円までであれば、毎月の支払いは最低で3,000円で可能となります。

毎月の返済額は、この最低返済額以下にならなければ、増額・減額が可能となっています。ちなみに、ショッピング利用の合計額が毎月の返済金額以内であれば、手数料は無料(1回払いと同じ)になります。

また、思ったより出費が少なく済むから、多めに返済したいとなった場合も、支払いを待たずに、Loppiやセブン銀行をはじめとする提携金融機関のATMでいつでも追加でご返済ができます。

公式サイト最大8,000ポイントプレゼント中!毎月の支払額を自由に設定できる「Orico Card THE POINT Upty」公式サイト

Mastercard Taste of Premiumが利用できる!

Orico Card THE POINT UPtyの国際ブランドは、MasterCardとなり、オリコのカードの中でもゴールド以上のカードまたはUPtyカードを持っている人しか提供してないサービス「Mastercard Taste of Premium」を受けることが出来ます。

公式サイトMastercard Taste of Premium公式サイト

また、コストコでは以前はアメックスしか利用できなかったのですが、オリコとコストコが提携したため現在はMastercardしか利用できなくっています。

もちろんOrico Card THE POINT UPtyはコストコで利用することができますよ!

国際線手荷物宅配優待サービス

空港から自宅まで優待価格の500円で宅配してくれます!追加手荷物がある場合は、1つにつき一般料金より100円割引となっています。

たった、500円で空港から自宅まで宅配してくれるサービスはかなり便利ですよね!帰国時は、お土産やら出発の時より確実に荷物は増えているは、長時間の移動で疲れています!少しでも身軽になって帰りたいですよね~

対象空港:成田空港・関西国際空港・羽田空港国際線ターミナル:JAL ABC出発宅配カウンター

中部国際空港:出発階・到着階 手荷物宅配カウンター

空港クローク優待サービス

日本が冬の時はもちろん、空港まではコートを着ていきますよね?でも旅先が南半球だとしたら、日本とは季節は真逆となります。

つまり、常夏。コンパクトにできるダウンジャケットなどもありますが、基本的には邪魔ですよね?スーツケースにいれるにしても、空港で入れ込むのも大変です。

そんな時、空港でコートを預かってくれるサービスがあることをご存知でしたか?これはかなり便利ですよね~

MasterCardの「Taste of Premium」の特典として、1着つき10%OFFでコートを預かってくれます!これで身軽になって旅行が楽しめますよね!

- 成田空港

- 羽田空港国際線ターミナル

- 関西国際空港

- 中部国際空港

🙂 Mastercard Taste of Premiumには他にはこんなサービスがあります。

- 海外用携帯電話・WiFiレンタルサービスの優待

- 国内高級ホテル・高級旅館の予約が可能

- エクスペディア(Expedia)で海外ホテルが10%OFF

Orico Card THE POINT UPtyの還元率は0.9%~1.2%

Orico Card THE POINT UPtyは、オリコポイントと呼ばれるポイントが100円につき1ポイントが貯まります。

しかも、入会後6ヵ月間は100円につき2ポイントと倍率がUPします!

オリコポイントの交換先には、少し他と違うものとしてオンラインクーポンへ交換があります。

ギフト券などは交換後、自宅に届くまでにかなり時間がかかりますが、オンラインクーポンは交換後に即時発行されるので、すぐに利用することができます。

しかも、Amazonギフト券・nanacoギフト・EdyギフトID・すかいらーくご優待券など、うれしいラインナップとなっています。

ANA・JALマイルへ交換も可能となっており、1マイルの価値をいくらで換算するかで還元率は変わりますが、一般的2円で換算されることが多いので還元率は0.9%~1.2%となります。

ポイント交換後に即時利用できるのはポイント高いですね!

公式サイト最大8,000ポイントプレゼント中!毎月の支払額を自由に設定できる「Orico Card THE POINT Upty」公式サイト

🙂 Orico Card THE POINT UPtyについて詳しくは次の記事で解説していますので参考にしてみてくださいね!

すぐわかる!ライフカードStylishの特徴

ライフカードStylishは、信販系クレジットカードの中でも有名なライフカードのリボ払い専用のクレジットカードになりますので、特に審査申込み基準が甘いクレジットカードになります。

ライフカード株式会社はもともと信販系ですが、現在は消費者金融のアイフルの傘下になっています。

もちろん、年会費、家族カード、ETCカードとも無料になります。

利用額に応じてポイントが貯まりますが、100円単位でポイントが貯めることができるうえに、入会初年度は通常の1.5倍、誕生日月は3倍とうれしい特典もついています。

ライフカードStylishの審査

ライフカード自体が審査基準が非常に甘くなっていて公式に発表されている入会条件は「日本国内にお住いの高校生を除く18歳以上で、電話連絡が可能な方」となっております。

銀行系のクレジットカードの申込み基準には「安定継続収入のある方」という一文が入ることが多くなっていますが、「ライフカード」の場合ですとそのあたりが緩くなっているのが分かります。

毎月の支払額を一定にできます!

ライフカード Stylishは、AUTOリボ(オートリボ/リボ払い専用サービス)が自動付帯される便利なカードです。

月々のお支払額を「3,000円コース」と「5,000円コース」から自由にお選びいただけます。もちろん、余裕のある時は早期返済、一括返済が可能です。

ライフカードはポイントが貯まりやすい!

カード利用ごとにポイント贈呈!100円利用ごとに0.1ポイント貯まり、200円利用ごとに1.0ポイント!が基本となり、入会後1年間はポイント1.5倍!

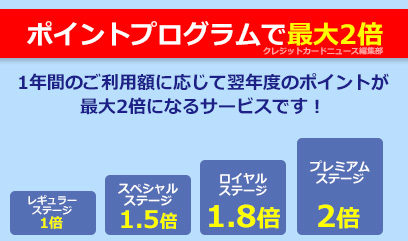

年間50万円の利用で300Pプレゼントをもらうことができ、次年度基本ポイント1.5倍の「スペシャル・ステージ」となります。年間200万円以上となるとポイント2倍の「プレミアム・ステージ」となります。

ポイントの有効期限は最大5年間で安心!ポイントの失効を気にせず貯めることができます。

お誕生日月はポイント3倍!

誕生日月のご利用はいつでもポイント3倍になります。還元率になると、なんと驚異の2.5%です。

大きなお買物を誕生月に購入すればポイントもグーンと貯まってお得です。お誕生日月だけのサブカードとしてもおススメ!

話題の「Vプリカ」の購入手数料が無料!

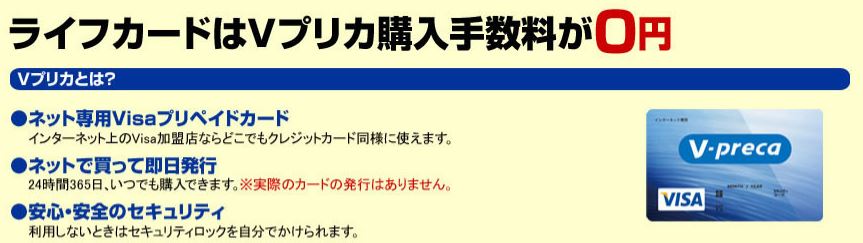

ライフカードはVプリカ購入手数料が0円!

Vプリカとは?

★ネット専用Visaプリペイドカード・・・インターネット上のVisa加盟店ならどこでもクレジットカード同様に使えます。

★ネットで買って即日発行・・・24時間365日、いつでも購入できます。

★安心・安全のセキュリティ・・・利用しないときはセキュリティロックを自分でかけられます。

まとめ

リボ払い専用のクレジットカードは、年会費無料のところばかりです!リボ払いの審査は支払い残高さえ、しっかり把握し滞りなく支払いさえできれば、ポイントを通常のクレジットカードより多く貯めることができため、高還元率となります!

また、旅行傷害保険がついているJCB CARD RやセディナカードJiyu!da!などもありますので、メインカードとしてではなくサブカードとして持っておくのもいいかもしれませんね!

毎月の収入が安定しない方やクレジットカードが作りにくいと言われている職業の方などにもおすすめのカードとなりますので、ぜひ検討してみてください!