「初心者におすすめの、資産運用のやり方ってなに?」

「資産運用はリスクが怖いから、失敗しない方法があれば知りたい!」

「ライフステージごとに、資産運用の種類は変えた方が良いの?」

将来ゆとりのある生活を送るため、将来のお金の不安を解消するためなど、資産運用を始めたいと考えている人は急増しています。

しかし資産運用といっても種類や運用方法・銘柄は多岐に渡るので、どうやって始めれば良いのか悩んでいる人は多いです。

このページでは初心者におすすめの資産運用10選や、節税できるNISAやiDeCoを紹介しています。

比較的ローリスクで少額から気軽に始められるものをまとめたので、初心者でも安心して取り組めますよ。

年代別のおすすめ資産運用もまとめているので、自分にぴったりの方法を見つけてください。

記事後半では投資で失敗しないためのポイントを、分かりやすく解説しているので不安な初心者は要チェックですよ!

最後まで読んで、資産運用で効率良くお金を増やす参考にしてください!

このページで分かること

- 初心者におすすめの資産運用10選!

- 初心者はNISA・iDeCoの利用で上手に節税しよう!

- 年代別のおすすめ資産運用の選び方

- 資産運用で失敗しないためのポイント

※当記事は2024年現在の情報になります。

※本ページにはPRが含まれます。

初心者におすすめの資産運用10選!

初心者におすすめの資産運用を紹介していきます!

資産運用を始めたい初心者にとって気になるのは、資金が足りるかの心配・損失への不安ですよね。

ここでは少額から始められるものや、長期運用・分散投資でリスクをなるべく軽減できるものを厳選しています。

まずは精神にも家計にもダメージが少ない方法から始めて、資産運用のやり方を学んでいきましょう!

初心者におすすめの資産運用10選!

- 投資信託

- ロボアドバイザー

- ミニ株(単元未満株)

- ETF

- 個人向け国債

- REIT(不動産投資信託)

- ポイント投資

- 外貨預金

- 不動産投資

- 生命保険

それぞれのメリット(リターン)とデメリット(リスク)もしっかり理解したうえで、自分でもできそうなものを選んでいきましょう!

ハイリターンを狙うほどリスクも高まるので、慎重に検討してくださいね。

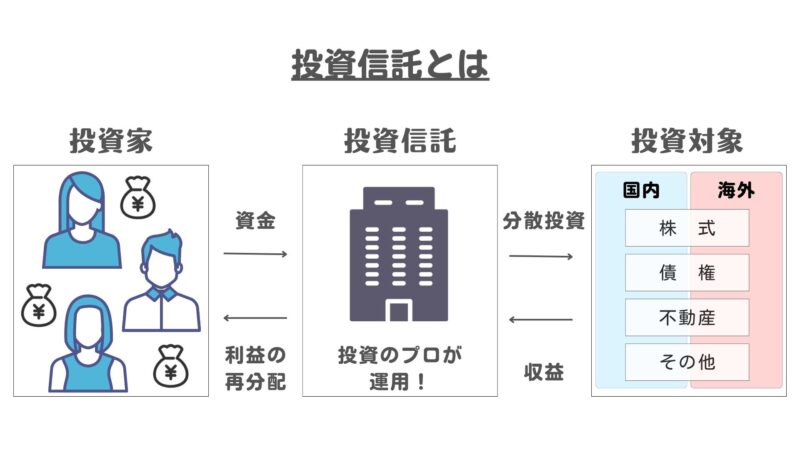

①投資信託

資産運用の初心者は、運用をプロに任せられる投資信託(投信)がおすすめ!

投資信託(投信)では投資家たちから集めた資金を元手に、投資のプロが資産運用をします。

そして投資で得た収益を、投資家たちに再分配するのが投信の仕組みです。

投信のメリットとデメリットを、下記から押さえておきましょう!

メリット

- 専門的な知識が不要なので初心者でも始めやすい

- 投資のプロに任せられるので安心

- プロ(ファンドマネージャー)によって分散投資されているので、リスク軽減されている

- 少額から始められる

デメリット

- 手数料がかかる

- 商品数が多いので選ぶのが大変

- 長期運用を前提とするため、運用を中断すると十分な利益を得られない

忙しくて資産運用に時間を割けない人にも、ぴったりの運用方法。

初心者は、プロに任せられて安心の投信の運用を検討してみてください。

少額投資できるので、気軽に取り組みやすいですよ。

ただし長期運用を前提として資産を積み上げていくことになるので、積立金額は生活が苦しくならない範囲にしておきましょう。

投信は、後述で紹介するNISAとの相性抜群ですよ!

②ロボアドバイザー

続いて、ロボアドバイザー(ロボアド)も初心者におすすめの資産運用です。

ロボアドは人工知能であるAIが、あなたにとって最適な方法を提案してくれたり、資産運用を代わりにしてくれるサービスです。

まずはロボアドのメリット・デメリットを、下記からご覧ください。

メリット

- AIに運用を任せられる

- 深い知識を必要としないので初心者でも始めやすい

- 少額投資でもOK

- 資産配分の調整を自動でしてくれる

デメリット

- 手数料がかかる

- 元本保証はない

- 証券会社によって利用条件が異なり、商品数が多いので選ぶのが大変

運用を任せられるロボアドは時間や手間がかからないので、忙しい人も取り組みやすいのが魅力。

ロボアドにはAIからの質問に答えるだけで最適な資産運用を提案してくれる「アドバイス型」と、提案してくれたうえで運用もしてくれる「投資一任型」の2種類あります。

どちらも一長一短なので、慎重に検討してから導入をすすめてください。

そのほか証券会社によって多様なロボアドサービスがあります。

利便性・手数料などを比較してみて、自分にぴったりのロボアドを見つけてください。

③ミニ株(単元未満株)

ミニ株(単元未満株)は少額からでも株式投資ができるので、資金力がない初心者にぴったり!

日本の株式投資は100株単位の取引を基本とするので、ある程度まとまった資金力がない限り株式投資に手を出すのは厳しかったです。

しかし近年は1株からでも株式を購入できるミニ株が増えてきて、初心者や若者を中心に人気急上昇中ですね。

ミニ株にはどんなメリットとデメリットがあるのか、取引を始める前に確認しておきましょう!

メリット

- 少額からでも始められる

- まとまった資金がなくても取引できる

- 積極的に運用できる

デメリット

- 自分で運用しなければならない(投資先や銘柄選びなど)

- 手数料がかかる

- 株主優待の対象外または範囲が狭い場合がある

ミニ株は自分で投資先を選び、売買のタイミングを決める必要があります。

大きなリスクは取りたくないけれど、投資の練習や勉強をしたい初心者にはちょうど良いですね。

ただし少額取引の利益を手数料が上回らないよう、注意しましょう。

ミニ株は証券会社によって独自の呼び名がありますよ。

マネックス証券のワン株、SBI証券のS株、LINE証券のいちかぶなど。

気になる人はチェックしてみてください。

④ETF

ETF(上場投資信託)は投資信託の一種ですが、株式投資のように自分の判断で売買できるのが特徴。

簡単に説明すると、株式投資と投資信託の特徴を兼ね備えた資産運用の一つですね。

まずは、ETFのメリット・デメリットを見ていきましょう!

メリット

- 初心者でも始めやすい

- 分散投資ができる

- 手数料などのコストが低い

- 少額でも運用可能

デメリット

- 証券会社のみでの取扱い

- 分配金が自動で再投資されないので複利が狙えない

- 元本保証がない

プロに任せる投信に比べてETFの方が自由度が高く、低いコストで運用できます。

後述で紹介するつみたてNISAと組み合わせてETFを運用するのが、長期運用・分散投資なので初心者におすすめ!

ETFのおすすめ銘柄はVTIやVYM!

そのほか銘柄は豊富にあるので、じっくり選んでいきましょう。

⑤個人向け国債

ローリスクで資産運用をしていきたい人は、個人向け国債の購入がおすすめです。

日本の国債は、ローリスク・ローリターンが特徴。

ハイリターンよりも安定して運用したい人にうってつけですよ。

個人向け国債のメリットとデメリットを、下記から確認しておきましょう。

メリット

- 基本的に国(日本)が倒産・破綻する心配がいらない

- 利益が安定している

- 銀行に預けるより金利が高い

デメリット

- ハイリターンは狙えない

- 途中で売却する場合は元本は保証されない

リターンは期待できませんが、元本保証はされています。

ほかの運用方法と組み合わせて運用する人が多いですよ。

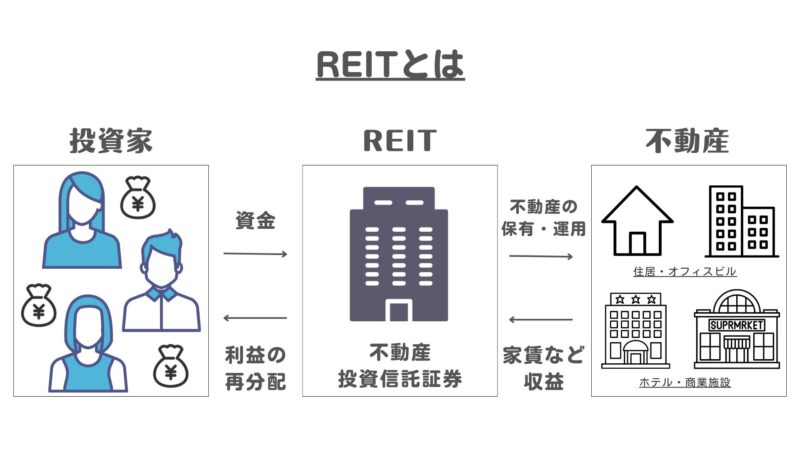

⑥REIT(不動産投資信託)

REIT(不動産投資信託)はリートと呼びます。

分かりやすく説明すると、不動産投資信託証券(不動産投資法人)が投資家たちから集めた資金を元手にマンション・ビル・商業施設などの不動産を購入し、家賃や売却益などで得た収益を投資家たちに再分配する商品を指します。

下記はREITのメリットとデメリットです。

メリット

- 少ない資金でも運用できる

- 分散投資している

- 物件管理など、面倒な手間や手続きが不要

- 利回りが高め

デメリット

- 元本割れのリスクがある

- 投資法人の倒産・上場廃止リスクがある

- 自然災害の影響を受けやすい

- REIT向けローンを受けられない

REITは不動産投資よりも難易度が低いので、初心者でも手を出しやすい資産運用の一つです。

しかしリスクがないわけではありません。

メリットとデメリットを確認したうえで、運用をスタートするかどうか改めて検討してみましょう。

⑦ポイント投資

近年、注目・人気ともに急上昇中のポイント投資。

資産運用初心者やポイ活している人は、積極的に運用を始めていますよ。

買い物や公共料金の支払いなどで貯まったポイントを使って、資産運用できるのが特徴。

現金を使わないためリスクや損が嫌な人でも、比較的に抵抗感がなく取り組める運用方法ですね。

ポイント投資のメリットとデメリットは、下記の通りです。

メリット

- 初心者でもお手軽に始められる

- 日常生活で貯まったポイントを有効活用できる

- 現金を使わないので投資体験にちょうど良い

- ポイントなので多少の損失があっても、精神的負担が少ない

デメリット

- ポイントの種類によって連携できる金融機関が決まっている

- 手数料がかかる

- 購入できる商品数が少ない

ポイント投資はほかと比べて商品のラインナップが少なめなので、選ぶのが面倒な人にもぴったりですよ。

なお楽天ポイントであれば楽天証券・TポイントであればSBI証券など、日常使いしているポイントの種類によってポイント投資できる証券会社が異なります。

自分が貯めたポイントを投資に使える証券会社を事前確認してから、口座開設しましょうね。

⑧外貨預金

投資が怖いという気持ちが強い初心者は、外貨預金を検討してみましょう。

日本円での普通預金・定期預金と同じ内容ですが、預ける通貨が外貨になります。

外貨預金は投資の基本的な考え方である分散投資にあたるので、リスクの軽減が狙えますよ。

外貨預金のメリットとデメリットは以下の通りです。

メリット

- 円預金より金利が高い場合がある

- 為替変動で高い利益を狙える

- シンプルな運用方法で初心者も実践しやすい

デメリット

- 元本保証はされていない

- 為替変動の影響を受けやすい

普段の貯金と同じ感覚で外貨預金をしつつも、円貨よりも高い利回りに期待できますよ。

リスク分散という観点からも、外貨預金をおすすめします。

⑨不動産投資

不動産投資とは、マンションなどの不動産物件を購入し入居者から家賃収入を得たり、売買によって利益を得る資産運用の一つです。

老後生活の足しとして、不動産投資を始める人もいますよ。

不動産投資のメリット・デメリットを、下記から押さえておきましょう。

メリット

- 家賃収入で安定した利益を得られる

- 売却益を狙える

- 金融機関でローンが組める

デメリット

- 物件管理の手間が面倒

- ある程度まとまった資金力が必要

- 社会的信用が必要(安定した収入があるサラリーマンなど)

いわゆる不労所得が狙えるので、根強い人気がある資産運用です。

ただし物件のメンテナンスなど管理が大変でもあるので、ほったらかし投資がしたい人は向いていませんよ。

⑩生命保険

資産運用の一つとして、生命保険に加入するのもアリですね。

生命保険は基本的に「掛け捨て型」「貯蓄型」の2種類から選べます。

おすすめは返戻金を得られる「貯蓄型」の生命保険で、代表的な商品は下記の通りです。

- 終身保険(低解約返戻金型終身保険)

- 学資保険

- 養老保険

- 個人年金保険

ただし「貯蓄型保険」は「掛け捨て型」よりも、毎月の保険料が割高な点は注意しましょう。

子育て世代であれば学資保険、老後に備えたい人は個人年金保険がおすすめ。

自分の状況や資産運用の目的に合わせて、最適な商品を選んでください。

長期的に積立てる方が、毎月の掛け金を低く抑えられますよ。

ただし支払った保険料の全額が返戻されるとは限りません。

商品や契約内容をしっかり確認してから、保険に加入してください。

初心者はNISA・iDeCoの利用で上手に節税しよう!

資産運用で資産を増やしつつ、節税できる制度があるのはご存じですか?

初心者は、NISAやiDeCoの活用がおすすめなんですよ!

NISAは少額投資非課税制度で、通常なら投資で得た利益に約20%の税金がかかるところを、一定の条件下では非課税となる制度を指します。

資産形成の一環として投資をしている人にとって、投資の利益が非課税になると嬉しいですよね。

非課税枠内の利益であれば、確定申告も不要なので面倒な事務手続きが苦手な人にもおすすめ!

iDeCoも同様に運用益が非課税になったり、税制優遇を受けられたりと節税効果が高いです。

下記それぞれを解説していくので、注意点も含めて押さえておきましょう!

初心者におすすめの節税方法

- NISA

- つみたてNISA

- iDeCo

NISAとつみたてNISAは同時運用ができないので、どちらかを選ばなければいけません。

自分の運用スタイルに合うのはどちらか、しっかり見極めておきましょう!

①NISA

一つ目のおすすめ制度は、NISAです。

NISAは年間120万円・最長5年間までは、投資で得た利益が非課税となります。

株式・投信・ETF・REITなど、投資先の選択肢が幅広いのが特徴。

積極的に資産運用をしつつも、節税したい人にぴったりですよ。

リスクを承知でハイリターンを得たい人は、株式投資がおすすめ!

資産を守りつつある程度のリターンが欲しい人は、投信が良いですね。

ただしリターンが魅力的だからといって初心者がいきなりNISAを始めると、難易度が高いと感じてしまいがちです。

本当に運用できるのか、リスクは覚悟できているのか、改めて検討し直してみましょう!

NISAは2024年から「新NISA」としてリニューアルされ、より効率良く資産運用できるようになりますよ!

②つみたてNISA

次に、長期積立投資のつみたてNISAも節税できるおすすめの制度です。

つみたてNISAは、年間40万円・最長20年間までに得た運用益が非課税となります。

NISAと比較して非課税枠の上限金額は下がりますが、その分長期的に運用できるのが特徴。

運用は投信またはETFに限られますが、国の厳しい基準を満たした商品のみなので初心者でも安心です。

つみたてNISAは「長期・積立・分散」投資で、コツコツと安定した運用ができますよ。

ただし中断してしまうと意味がないので、積立金額は無理のない範囲で設定してください!

NISA口座は一人一口座までです!

「NISA」「つみたてNISA」、どちらで運用するか慎重に検討してください。

③iDeCo

最後にiDeCo(個人型確定拠出年金)について解説します。

iDeCoは国が支援する私的個人年金制度のことで、下記の通り節税効果が高いのが魅力。

- 積み立てた掛け金は全額所得控除になる

- 運用益が非課税になる

- 受取時に税制優遇される

公的年金だけでは老後の生活が不安な人は、iDeCoの運用がおすすめですよ。

iDeCoは60歳まで原則引き出せないので、貯金が苦手な人でも確実に老後資金を貯められます!

ただし積立を中断しなくてすむように、掛金の金額は家計とよく相談してから設定しましょう。

年代別のおすすめ資産運用の選び方

年齢によって迎えるライフイベントや、ライフプランは異なります。

自分の年齢に適した資産運用を選ぶことで、より効率良くお金を働かせられますよ。

下記3点をポイントに、年代別のおすすめ資産運用をまとめました。

- 資金力

- 目的と期間

- リスクとリターン

自分の年齢に適した方法で、効果的な資産運用を実践して将来に備えていきましょう!

年代別のおすすめ資産運用の選び方

- 20代におすすめの資産運用の選び方

- 30代におすすめの資産運用の選び方

- 40代におすすめの資産運用の選び方

- 50代におすすめの資産運用の選び方

①20代におすすめの資産運用の選び方

20代は今後のさまざまなライフイベントに備えて、長期運用しつつもリターンを狙う運用をしていきたいところ。

現役世代の20代はカバー力があるので、ハイリターンハイリスクな運用をしやすいのがメリットです。

NISAは、株式投資と組み合わせてリターン重視の運用がおすすめ。

また資金力に不安があったとしてもミニ株やポイント投資で少しずつ利益を積み上げていきながら、資産運用の勉強もできます。

そして20代の最大の魅力は、時間を味方に付けて複利を最大限活かせる点。

長期運用で地道にコツコツと少額を積立てる運用スタイルで、資産を増やしていきましょう!

②30代におすすめの資産運用の選び方

30代は20代に比べて資金にも余裕が出てきますね。

まだ若い年代なので老後資金のために長期運用で複利を狙いつつも、教育費・マイホーム購入費用のための資産を増やしていきましょう。

仕事・育児・家事で忙しい人は、投資信託やロボアドバイザーの利用がおすすめ。

そのほか30代におすすめの資産運用は、下記を参考にしてください。

- NISA/つみたてNISA

- ミニ株・ポイント投資

- REIT

- ETF

- 生命保険

収入・家族構成など状況に応じて、自分に合う運用方法を選びましょう!

③40代におすすめの資産運用の選び方

40代は子供教育費・マイホームのローン返済など、出費がかさみやすい年代。

しかし老後資金の確保を、真剣に考え始めないといけない年代でもありますね。

40代になると収入があがり、老後生活まではまだ期間があります。

まだリスクを取ってもカバーできる年代なので、資金力を活かした資産運用を検討してみてください。

おすすめは下記の運用方法ですよ。

- 株式投資

- 不動産投資/REIT

- つみたてNISA/iDeCo

- 投資信託

- 個人向け国債

「資金力×ミドルリスク×安定性」で資産を増やしていきましょう!

④50代におすすめの資産運用の選び方

資産運用は、50代から始めても遅くはありません!

老後生活を目前に控えた50代の資産運用は、リスクを取らない安定した運用スタイルがおすすめ。

最小限のリスクで老後資金を確実に確保するために、下記の運用方法の導入を検討してみてください。

- 個人向け国債

- つみたてNISA/iDeCo

- 不動産投資

- 投資信託

- 外貨預金

ポイントは、「短期運用×資金力×安定性」を組み合わせた運用スタイル!

老後までの期間は短いですが収入は人生のピークを迎え、子育てもひと段落を終えて生活にゆとりが出始めるのが50代の特徴。

今まで一生懸命働いて稼いだお金を無駄にしないよう、ローリスクで安定した運用で資産を増やしていきましょう。

資産運用で失敗しないためのポイント6選

資産運用では、失敗しないためのポイントを押さえておくことは重要です。

結論、100%儲かる方法や損をしない方法はありません。

しかし失敗しないためのポイントを把握しておけば、リスクや損失を最小限に抑えられます。

資産運用を成功させたい人は、下記もあわせて学んでおきましょう!

資産運用で失敗しないためのポイント6選

- 資産運用の目的・目標金額を明確にする

- 少額から始める

- 時間を味方にして複利効果を狙う

- 分散投資でリスクを抑える

- リスクは付きものだと理解しておく

- 情報収集・勉強をする

①資産運用の目的・目標金額を明確にする

資産運用で失敗しないために、まずは目的と目標金額を明確にしてください。

結婚資金・教育費・マイホーム購入・老後資金のためなど、年齢や家族構成などによって必要なお金や金額はさまざまです。

自分のライフステージに合わせて資産運用の目的や目標金額を明確にしておけば、「長期運用×安定型」「短期運用×利益重視型」など自分にぴったりの運用スタイルが見えてきますよ。

また運用期間を設定しておけば、毎月必要な運用金額を逆算しやすいですね。

「なんとなく」で資産運用を始めるよりも、目的・目標金額・運用期間を明確にしておくことで、効率的かつ意欲的に資産運用に取り組めますよ。

②少額から始める

資産運用で損失が怖い人や資金力に自信がない人は、少額投資から始めましょう。

生活費は最低6カ月分は確保した状態で、余剰資金を資産運用に回すよう心がけてください。

また近年は少額から始められる投資が増えてきていて、誰でも気軽に始められる身近なものになってきています。

またポイントを活用できるポイント投資もあり、お試し投資にもぴったりです。

今や少額投資・ポイント投資が気軽にできる時代です。

生活が苦しくならない範囲の金額を、資産運用に回していきましょう。

③時間を味方にして複利効果を狙う

積立投資では長期運用で時間を味方にして、複利効果を狙いましょう!

複利効果とは投資で得た利益を元本にプラスして再投資することでさらなる利益を得て、これを繰り返すことで収益をアップさせることを指します。

ただし長期的にコツコツと、地道に積立投資を続ける必要があります。

投資は若くから始めるほど良いといわれるのは、複利に期待できるからですね。

長期運用で継続することに意味があるので、生活に苦しくなり中断してしまうと十分な利益は得られません。

継続することを目標に、生活に無理のない範囲の金額を積立ていきましょう。

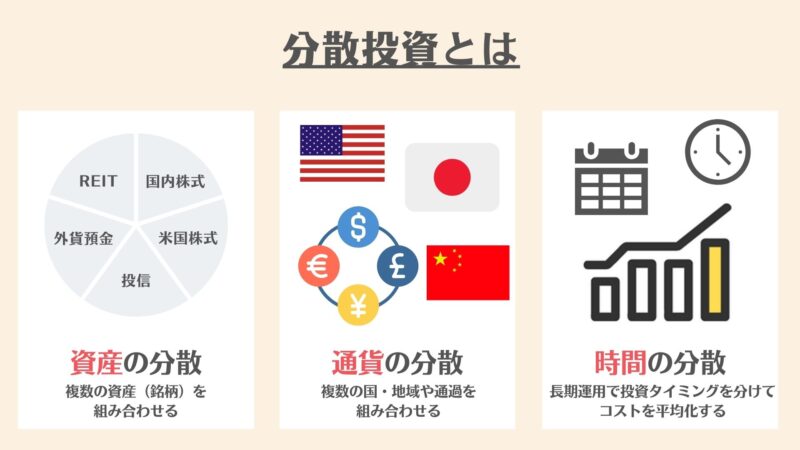

④分散投資でリスクを抑える

分散投資とは「資産(銘柄)」「通貨(国・地域)」「時間(タイミング)」など、性質・種類・値動きの違う資産を複数に分けて投資してリスクを抑えることを指します。

投資でいうリスクとは日常の「危険」とは異なり、下記の様々な種類の不確実さを意味しています。

- 株価変動リスク

- 為替変動リスク

- 金利変動リスク など

分散投資をすることで、リスクを軽減する効果に期待できますよ。

⑤リスクは付きものだと理解しておく

多少なりともリスクが発生するのが資産運用です。

ハイリターンハイリスクというように、高い利益(リターン)を求めた分だけ損失(リスク)は高くなる傾向にあります。

リスクを最大限押さえた資産運用であれば、高いリターンは期待できません。

リターンとリスクの関係性をしっかり理解したうえで、自分の運用スタイルを決めてくださいね。

長期運用・分散投資で、リスク軽減に期待できますよ。

ハイリターン・ハイリスクの資産運用をしている人は、値動きに一喜一憂する傾向にあります。

その分精神的な負担が大きく、ストレスを感じる人が多いですよ。

⑥情報収集・勉強をする

資産運用をすすめるうえで、自ら情報の収集・整理・精査をするのはとても大切です。

インターネットやSNSではさまざまな情報があふれているからこそ、自分で情報の正誤を判断する力を磨いていってください。

正しいお金の知識を勉強し、儲け話に左右されない精神力や冷静に判断する力が育てて、詐欺に巻き込まれないよう自衛しましょうね。

とはいえ独学では情報や知識が偏ってしまったり、専門的に深く学ぶことが難しい場合があります。

独学に限界を感じる人は、マネーセミナーなどへの参加も検討してみてください。

各自治体・金融機関やFP資格者が開催する、信頼できるセミナーは多くありますよ。

おすすめの講座を後述で紹介しているので、気になる人はチェックしてください!

資産運用のすすめ方に悩んでいる人は「キッズ・マネー・ステーション」の講座に参加しよう!

キッズ・マネー・ステーションのおすすめポイント

- 金融教育のパイオニア

- 親子で資産運用のやり方を学べる講座がある

- 子供の年齢に応じた講座内容

- オンラインでも参加できる

資産運用のすすめ方に迷っている人や、銘柄(商品)選びに悩んでいる人は、キッズ・マネー・ステーションの講座に参加してみましょう!

キッズ・マネー・ステーションは、日本の金融教育のパイオニアとして講座実績No.1の実績を誇ります。

資産運用を親子で学べるので、自分だけでなく子供の投資教育も同時にできるのが強み。

自分の勉強でなく家庭では難しい子供の投資教育もすすめられるので、将来の生活への安心感が高まりますね。

そのほか下記の通り、子育て世代の悩みを解消するための講座も豊富です。

- 家計管理の見直し方

- 教育費の効率的な貯め方

- 子供のお金教育のやり方(お小遣い・お年玉の管理方法など)

講座は全国で開催されていますが、オンラインからでも受講できるのでどなたでも気軽に参加できます。

興味のある人は、キッズ・マネー・ステーションまでぜひお問い合わせください。

【まとめ】初心者向けの資産運用は長期・分散・少額投資がおすすめ!

このページでは、初心者におすすめの資産運用10選をやさしく解説していきました。

長期・分散・少額投資を意識して、自分に合った方法で資産運用をスタートしてください!

資産運用は、節税できるNISAやiDeCoの運用がおすすめ!

リスクが怖い人・資産運用に抵抗感が強い人は、ミニ株やポイント投資から始めてみると良いですね。

知識がない初心者・運用の時間を取れない忙しい人は、投資信託やロボアドバイザーの利用がおすすめ。

そのほか年齢・資金力・運用の目的などによって、あなたに最適の運用方法は異なります。

資産運用の選び方に悩んでいる人は、キッズ・マネー・ステーションの講座に参加してみてください。

親子で参加できる講座もあるので、自分だけでなく子供の投資教育も同時にできるのが強み。

家族で投資について勉強して、将来の不安を解消しましょう!